Parte 1 e 2

A reforma tributária está sendo proposta em partes, até o presente momento o governo divulgou a primeira e a segunda parte, que são os primeiros passos para mudar a forma que mensuramos os tributos, prometendo maior transparência e equilíbrio entre os diferentes regimes de tributação.

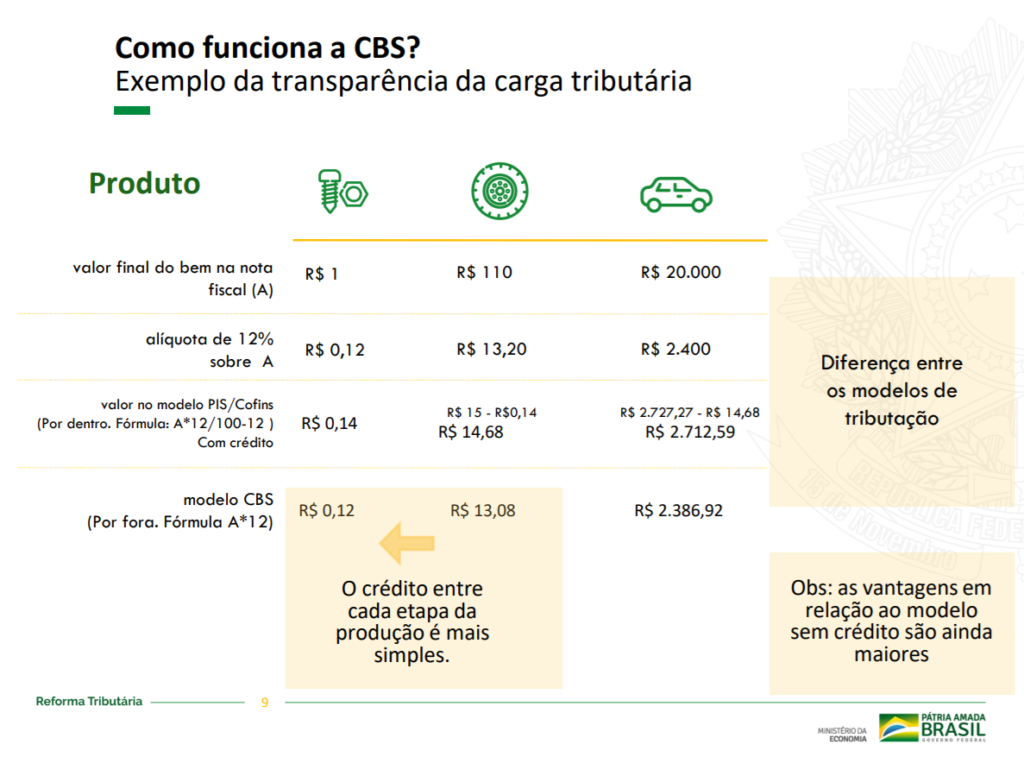

A primeira parte nos apresenta uma proposta para acabar com PIS (Programa Integração Social) e COFINS (Contribuição para o Financiamento da Seguridade Social), e para o seu lugar vai existir a CBS (Contribuição sobre a Receita decorrente de Operações com Bens e Serviços), que ao invés de incorrer sobre todo o faturamento como ocorre com PIS e COFINS, ele será cobrado apenas sobre o valor agregado ao produto ou serviço, desta forma, encerrando um ciclo de cumulatividade que hoje existe para PIS e COFINS, com avaliação de crédito destes impostos seja na tomada de serviços ou compra de mercadorias para revenda, o que dependendo do regime escolhido pela empresa seria apurado de forma diferente. Com a alteração para a CBS, essa diferença de cumulativo e não cumulativo simplesmente deixará de existir, e você não pagará uma alíquota sobre o valor bruto da nota fiscal, e sim, apenas sobre a diferença entre o custo de aquisição e o preço de venda, desta forma fica mais claro o valor pago de imposto durante todo o processo. A proposta inicial do governo trabalha com esse imposto à 12% sobre o valor agregado.

Desta forma estaremos migrando de um sistema complexo de apuração para um sistema muito mais simples e intuitivo, o que reduzirá drasticamente a demanda de gestão contábil sobre esses tributos.

Hoje PIS e COFINS são base de muitos processos tributários relacionados a base de cálculo do ICMS e do ISS, pois até então eles integravam a base de cálculo, o que caracterizou uma bitributação, que é a incidência de um tributo sobre outro tributo, o que com esse novo formato iria corrigir essa inconsistência.

Mas se essa Lei for aprovada, o que acontece com créditos acumulados!? A proposta prevê que poderão ser usados os créditos para abater qualquer tributo que seja devido ao fisco, ou seja, poderá usar esses créditos para pagamento de DARFs das apurações correntes.

Mas se eu não estou mais ativo, irei perder os créditos? Não, você pode solicitar o ressarcimento destes valores por meio do portal do E-CAC.

A segunda parte da reforma trata sobre alteração na tributação do Imposto de Renda (IR), tanto de pessoa física quanto de pessoa jurídica. Para pessoa física as alterações são na tabela progressiva para o imposto de renda, que foi proposto da seguinte forma:

Desta forma, reduzindo a tributação já existente hoje no que se refere a Imposto de Renda Pessoa Física.

Outra alteração proposta é a possibilidade de aumento de valor de imóvel, hoje só é permitido aumentar o valor de um bem imóvel caso você faça melhorias no local e possa comprovar esses investimentos por meio de notas fiscais de produtos e serviços contratados. Caso a proposta seja aceita, você poderá corrigir o valor do seu imóvel na sua declaração anual, e pagar um imposto de 5% sobre o ganho financeiro sobre a valorização, o que poderá gerar uma economia no momento da venda do imóvel, tendo em vista que o lucro sobre a venda de um imóvel é entre 15 e 22,5%, dependendo do valor. Desta forma, quem pensa em vender seu imóvel no futuro pode usar essa técnica para antecipar o pagamento do imposto e pagar menos com essa vantagem.

Outra proposta é a de tributação de Imposto de Renda sobre lucros e dividendos. Hoje toda distribuição de lucros é isenta de impostos, e a proposta do governo é taxar essa distribuição, mas mantendo uma faixa de isenção para empresas de micro e pequeno porte que distribuam até R$ 20.000,00 por mês. Desta forma, todos que receberem lucros acima de R$ 20.000,00 terão incidência de IRPJ sobre o excedente.

Como forma de compensar a cobrança de IR sobre os lucros, o governo propõe uma redução gradual na incidência de Imposto de Renda Pessoa Jurídica (IRPJ), hoje fixado em 15%, a proposta é de uma redução para 12,5% em 2022 e finalizar em 10% em 2023. O IRPJ adicional de 10% sobre lucros acima de R$ 20.000,00 se mantém.

Outro prejuízo para as empresas é a vedação de dedução do Juros Sobre o Capital Próprio da base de cálculo do Imposto de Renda, era uma forma dos acionistas serem remunerados pelo valor que tinham aplicado, hoje não há taxação sobre esses pagamentos.

Apuração do IRPJ será obrigatoriamente por trimestre. Atualmente as empresas podiam optar pelo pagamento trimestral ou anual, sendo que no pagamento anual deve-se recolher um valor mensal como estimativa e no ajuste anual pagar a complementação. Com essa proposta não existirá mais a possibilidade de recolher o IRPJ de forma anual.

E por fim, diversos investimentos financeiros mudarão a forma de taxação de Imposto de Renda, hoje em muitos investimentos o IR é pago conforme o prazo que o valor fica aplicado, a proposta do governo é que a taxação seja igual, 15%, independente do tempo que o valor ficar aplicado.